אלה הדוחות הכספיים שכל בעל עסק צריך להכיר

דף הבית » אלה הדוחות הכספיים שכל בעל עסק צריך להכיר

היום כשבאים לבנק, הם מבקשים להביא דוח מאזן בוחן, דוח מבוקר או שהם לא מאשרים לכם לקבל אשראי כי אין לכם דוח מבוקר, אומרים לכם: "תביא לי דוח תזרימי", "תביא לי דוחות" וכולם רצים מהר לרואה חשבון או למנהלת החשבונות.

כשאנחנו מבקשים מהלקוחות שלנו מאזן בוחן או רווח והפסד, וזה דבר שתמיד מפליא אותנו,כי הם אנשי עסקים שהם כבר עובדים הרבה שנים, לא יודעים בכלל על מה אנחנו מדברים.

או שאנו שואלים: "יש לך דוח מבוקר?" והם אומרים לי "לא יודע, אני צריך לשאול את הרואה חשבון".

במאמר זה אנחנו נעשה סדר בדוחות שאנחנו עובדים איתם מול המערכת הפיננסית, ועל נושא הרגולציה, כלומר החוקים והתקנות שהטילו על העסקים ועל הבנקים הקשורים לדוחות ולאשראים.

לדוגמה: בדוח מבוקר זה דוח שנתתם אותו לרשויות והחתמתם אותו, היום אם אתם באים למערכת הפיננסית בלי דוח מבוקר, המערכת הפיננסית לא רשאית לתת לכם אשראי וזה פיקוח של המדינה, זו רגולציה שנכנסה שלא הייתה קיימת.

פנו אלינו לקבלת ייעוץ ראשוני ללא התחייבות:

מה זה מאזן בוחן?

במהלך השנה השוטפת נרשמים במערכת הנהלת החשבונות ההכנסות וההוצאות, התוצאות מסתכמות בדוח שנקרא מאזן בוחן, בדוח מראים את כל התוצאות של ההכנסות וגם ההוצאות וגם את היתרות המאזניות של ספקים, לקוחות וכו', וזה מה שאפשר להפיק לבנקים ומוסדות במהלך השנה.

מאזן בוחן כמו שהוא נשמע, הוא בוחן את המצב הרגעי.

בסוף השנה לאחר שמסתיימת שנת המס בדצמבר, מתחילים לעבוד על הדוחות הכספיים ולאחר שמסיימים, רואה חשבון שהוא חיצוני , כלומר לא עובד חברה, מאשר שהמספרים נכונים.

הוא מפקח על המספרים מטעם רשויות המס, בודק שעשיתם את זה נכון ואז הוא אומר אם הוא מאשר את המספרים וחותם על המספרים.

ולכן הבנקים מתייחסים ביותר ודאות לדוח כספי / מאזנים / דוחות חתומים שלהם וכו', יותר מאשר למאזן בוחן שמופק מהנהלת החשבונות של החברה.

לסיכום – מאזן בוחן זה מאזן שנותן לכם את המצב נכון לעכשיו במהלך השנה הפעילה הזו, שהוא אומר זה המצב נכון לעכשיו בלי הרבה התאמות, אולי היו חסרים כמה מספרים אבל אפשר להפיק ממנו הרבה מאוד דברים.

איזה דברים אפשר להפיק ממאזן בוחן, ואיזה כלי הוא נותן לנו בתור בעל עסק לעבוד איתו נכון?

אפשר להפיק המון דברים, קודם כל לראות את מחזור ההכנסות, לראות את ההוצאות שלכם ואם אתם עובדים נכון בעסק שלכם בתור בעלי עסק.

אתם צריכים לבקש את המאזן הזה פעם בחודש לפחות אם לא פעם בשבועיים.

זה גם נותן לכם כלי ניהולי, אתם יודעים בדיוק מה קורה בעסק שלכם ,אך אתם מסתפקים רק בלבוא לחתום אצל הרואה חשבון, אתם לא תדעו איך לקרוא אותו ומה התוצאות.

יש לציין כי במאזן קשה לשנות ולעשות תיקונים על דברים שכבר דווחו.

לדוגמא: בעלי חברות מוציאים משכורת שהיא לא מגיעה לתקרת המס, ואז בסוף שנה נשאר להם הרבה רווח בחברה שהם יכלו להגדיל את זה במשכורת, או שהם יכלו לקנות רכב או להשתמש באיזה השקעה בעסק שהם רצו לעשות כדי שלא ישלמו על זה הרבה מס, זה גם כלי תכנוני לתשלום מס המאזני בוחן.

למה הבנקים מבקשים כל הזמן מאזני בוחן, איך המערכת הפיננסית משתמשת בהם?

לבנק יש חוסר ודאות מול העסק שלכם, אתם בתור בעלי העסק בקיאים בידע על העסק שלכם, אתם יודעים מי העובדים, מי הספקים, מי הלקוחות, אך הבנק יודע רק את המצב שלכם בבנק ומעבר לזה הוא לא יודע, ולכן הוא רוצה לצמצם את האי-ודאות שלו, אז הוא מבקש את מאזני הבוחן בשוטף, את הדו”ח החתום, הדו”ח הכספי, הדוחות המבוקרים לאחר תום שנת המס, כדי שיצמצם את האי-ודאות שלו, כך הוא יכול לדעת אם העסק מרוויח או מפסיד והוא יכול לנתח את יכולת ההחזר.

לפי הדוחות, הבנק יכול לדעת אם אתם יכולים להחזיר חובות חדשים או להחזיר את החוב הקיים.

נתקלנו בהרבה לקוחות שלא אוהבים להשאיר רווח בחברה, אלא למשוך אותו אליהם או להוציא על דברים אחרים ובסופו של דבר הם מסיימים ברווח קטן או בהפסד, וכשהם נתקלים בעסקה מדהימה ורוצים לבקש כסף מהבנק הם נתקלים בתשובה שלילית, גם אם לא חזרו להם שיקים או הוראת קבע מעולם.

הבנק בתגובה משיב לו שבדוחות הוא מפסיד כסף, אז איך בכלל יצליח לשלם על ההלוואה? והדבר מונע התפתחות עתידית לעסק.

אז כל הסיפורים האלה שהמשפחה או הסביבה אומרים לכם לא להשאיר רווח, זו טעות עסקית לא נכונה, אתם מרוויחים אז תדווחו על הרווחים שלכם ככה תוכלו להתפתח בעתיד.

לסיכום – מאזן בוחן נותן לנו כלי ניהולי כדי להבין את העסק נכון לעכשיו, לתכנן את הכסף נכון, עוד הוצאות פחות הוצאות, האם אנו מרוויחים או מפסידים, אם אנחנו עושים משהו נכון או לא נכון וגם המערכת הפיננסית מבקשת אותו מאיתנו כדי להבין את זה.

מפה יש לנו את המאזן המבוקש שהוא חתום ע”י רואה חשבון שזה אומר מה שנקרא המפץ הגדול, תמונת מצב שסוגרת את השנה.

מה זה מאזן מבוקר?

מאזן מבוקר זה מאזן שהוא מוגש לרשויות המס, לכל נותני האשראי וכל מי שמבקש את המידע של הדוחות הכספיים. וזה סופי לגבי שנת המס, זאת אומרת אם אנחנו באים לבנק ומראים לו את המאזן ובמאזן יש לנו רווח נניח של חמישים אלף שקלים, כשאתם מבקשים אשראי יותר גבוה הבנק אומר "אין לך יכולת החזר" לא יעזור אם תגידו לו "אני עושה מאתיים אלף שקל בשחור כל שנה", מסתכלים אך ורק על הדוחות.

אז לסיכום:

דוח מבוקר – זה דוח סופי שמוגש לרשויות המס, שהבנק יכול להסתמך עליו שהוא חתום על ידי רואה חשבון חיצוני.

מאזן בוחן – זה מאזן שאנו נותנים אותו כדי לבחון, גם הבנק בוחן אותו וגם אתם בוחנים את העסק תוך כדי.

מה זה דוח רווח והפסד ומה ההבדל בינו לבין מאזן בוחן?

- לפעמים הבנק מבקש מכם או מישהו אחר לשלוח לו דוח רווח והפסד, מאזן זה נחשב צילום של המצב של העסק לתאריך מצוין ליום ספציפי, לרוב לשלושים ואחד בדצמבר של סוף השנה.

רווח והפסד אלה התוצאות במהלך.

בואו נקביל את זה לחשבון בנק אז מאזן זה יהיה דוח יתרות כי זה נכון להיום ורווח והפסד זה לתדפיס מה היו התקבולים שנכנסו לבנק, מה היו הוצאות מהבנק – זה המקבילה של רווח והפסד וכמה נותר.

מה זה מאזן מסוקר?

לפעמים הבנק אומר לכם במידה ואין לכם מאזן מבוקר תביאו מאזן מסוקר, מאזן מסוקר הוא המקבילה בעסקים גדולים לדוחות רבעוניים, עסק שהוא בורסאי ונסחר בבורסה מפרסם כל רבעון, כלומר כל שלושה חודשים את התוצאות שלו בדוח מסוקר, שזה דוח שבדקו אותו במקרה הזה ברפרוף, בפחות תשומת לב מהדו”ח השנתי שהוא מבוקר, אז הבנק אומר לכם להביא דוח מהרואה חשבון.

הדו”ח הזה יהיה בפורמט של דוחות כספיים, זה לא יהיה מאזן בוחן אלא ממש דוחות כספיים וזה הדו”ח שיהיה הכי קרוב לתוצאות הסופיות, כמובן יהיו התאמות כאלה ואחרות אבל זה לא ישנה את תוצאות החברה בעשרות אחוזים. ומאחר והרואה חשבון ערך אותו הוא גם בודק אותו מלמעלה כי זה דוח מסוקר, זה לא דוח מבוקר אבל לבנק זה עוד דרגה של ביטחון שהתוצאות האלה יהיו בעצם קרובות להתוצאות בפועל.

לסיכום התשובות – דיברנו על ארבעת הדוחות: מאזן בוחן, דוח רווח והפסד, מאזן מסוקר ומאזן מבוקר, הסיבה שהמערכת הפיננסית מבקשת אותו, כמה הוא כלי ניהולי חשוב לנו גם לתכנון העתיד וגם להבנת העסק.

בעל עסק שלא נכנס לדקדוקים של הדברים האלה בהבנה שלהם ושלא ידע לקרוא את הדוחות, כנראה שהעסק שלו ייכשל.

יש לכם רואה חשבון? שבו איתו פעם בשבועיים, פעם בחודש, פעם בשלושה חודשים, תעברו על הסעיפים, דברו על הכול, תשאלו שאלות.

תזכרו שידע זה כוח! אתם בתור בעלי עסקים חייבים להבין זאת! אנחנו הרבה פעמים נכנסים לבנק עם איש עסקים ושואלים אותו על דוח רווח והפסד או מאזן מסוקר, עצם זה שהוא לא מבין על מה מדברים איתו מסתכלים עליו אחרת, זה לא נראה טוב.

אנו פה בקבוצת המפתח נשמח להיות לכם לעזר, במידה ויש לכם דוחות שאתם לא יודעים לקרוא אותם.

אצלנו כשאנו מלווים עסק, אנחנו עושים לבעליו הכשרה מלאה, אנחנו מלמדים אותו איך לנהל נכון את העסק, איך לנהל נכון את התזרים, איך לראות את המאזנים, איך לקחת את הכלים של כל הרואי חשבון והמאזנים שנותנים לכם ככלי עבודה ממשי להמשך התפתחות ולמימוש הפוטנציאל, אנו מלמדים גם איך לעבוד נכון מול הרואה חשבון.

תזכרו, הרואה חשבון עובד אצלכם ואתם צריכים לבקש ממנו נתונים והסברים על מה שהוא עושה, לא אתם עובדים אצלו.

אתם מוזמנים לפגישה ללא עלות או להתקשר אלינו ללא עלות ואנחנו נשמח לתת ולהנגיש כל מידע לשירותכם.

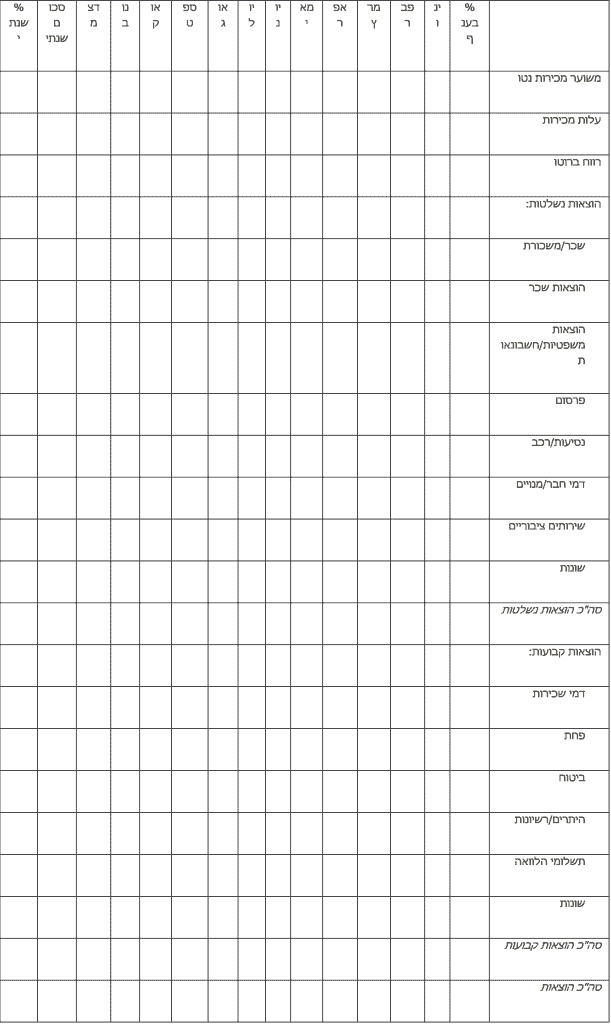

דוח תחזית הכנסות שנתי

תחזית הכנסות הוא כלי ניהול שמאפשר הצגת סכום ההכנסות שנוצר כל חודש בהתבסס תחזיות סבירות ברמה החודשית ושקלול ההוצאות והעליות החודשיות.

נתונים אלה יכולים לשמש אתכם בשליטה של הנתונים ע"י השוואה חודשית של הסכומים הקיימים מול התחזיות. למעשה דוח הכנסות שנתי הוא נגזרת של הדוח רווח והפסד השנתי ונועד לתת לכם סימני אזהרה חשובים שלהם אתם זקוקים לייצר פתרונות.

להלן הסבר על למונחים הנמצאים בטבלה:

מכירות נטו- מכירות משעורות בכל חודש- חשוב להיות מציאותי ולקחת בחשון עונתיות, ביטולים, ירידה במחירים וכו'.

אחוז ענף %- חישוב המציין הכנסות ביחס לענף מסויים. מחשוב ע"י הכפלת ההוצאות ב-100% וחלוקה בסך המכירות נטו.

עלות המכר/ המכירות- נתון זה כולל את כל ההוצאות הכרוכות במכירה בלבד כמו מלאי, הובלה ועלות עבודה ישירה.

רווח גולמי- מכירות פחות עלות המכר.

שיעור רווח גולמי- (%)חלוקת הרווח גולמי מסך המכירות.

הוצאות קבועות: את מרכיב ההוצאות הקבועות נהוג לחלק להוצאות נשלטות ולהוצאות קבועות.

ההוצאות הנשלטות הינן: שכר עובדים, הוצאות נלוות לשכר, עלות שירותים חיצוניים/קבלני משנה, הוצאות חד פעמיים, שירותים ציבוריים, תיקון ותחזוקה, פרסום, הוצאות רכב, חשבונאות ומשפטים….

ההוצאות הקבועות הינן: דמי שכירות, פחת, ביטוחים, החזרי הלוואות וכו'…

רווח/הפסד נטו (לפני מיסים): החסר את סך ההוצאות מהרווח הגולמי.

מיסים: מע"מ, מס הכנסה, מיסים עירוניים וכן הלאה.

רווח/הפסד נטו (אחרי מיסים): החסר את המיסים מהרווח נטו לפני מיסים.

סכום שנתי: חבר את כל הנתונים החודשיים בטבלה עבור כל פריט מכירות והוצאות.

אחוז שנתי: הכפל את הסכום השנתי ב- 100% וחלק את התוצאה בנתון סך המכירות נטו.

טיפ: השווה לאחוז בענף בעמודה הראשונה.

| % בענף | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | סכום שנתי | % שנתי |

משוער מכירות נטו |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

עלות מכירות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

רווח ברוטו |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

הוצאות קבועות: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

שכר/משכורת |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

הוצאות שכר |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

הוצאות משפטיות/חשבונאות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

פרסום |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

נסיעות/רכב |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

דמי חבר/מנויים |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

שירותים ציבוריים |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

שונות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

דמי שכירות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

פחת |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ביטוח |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

היתרים/רשיונות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

תשלומי הלוואה |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

שונות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

סה"כ הוצאות קבועות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

סה"כ הוצאות |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

רווח/הפסד נטו לפני מיסים |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

מיסים |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

רווח/הפסד נטו |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

מאזן בוחן

כשמו המאזן משקף את מצבה הכספי של חברה ליום מסוים. דוח זה מציג את היתרות של הנכסים, ההתחייבויות ואת ההון העצמי. צד הנכסים הוא המשאבים שיש לחברה ליום המאזן, צד ההתחייבויות וההון העצמי משקף את ההתחייבויות של החברה לבעלי החוב השונים לאותו מועד במשאבים אלה. לכן צד הנכסים צריך להיות שווה/זהה לצד ההתחייבויות. דוח מאזן מופק בדרך ע"י משרד רואה חשבון/מנהל חשבונות חיצוני או ע"י מי שעושה הנהלת חשבונות בחברה. לרוב חברות גדולות נדרשים להפיק דוח זה באופן קבוע לבנקים או להתנהלות השוטפת של החברה. להלן קווים מנחים לגבי הפריטים שיש לכלול במאזן:

רכוש: נכס בעל ערך שנמצא בבעלות החברה ושייך לו חוקית בניכוי פחת ובלאי מהעלות המקורית. להלן מרכיבי הרכוש העיקריים:

רכוש שוטף:

מזומן – כסף בבנק או משאבים נזילים שניתן להמיר בשנת המאזן.

קופה קטנה.

חשבונות חייבים /לקוחות – סכומים שהלקוחות צריכים לשלם לחברה.

מלאי – חומרי גלם זמינים/ עבודה בביצוע/מוצרים המוגמרים

רכוש קבוע :רכוש כמו מקרקעין, ציוד, ריהוט, כלי רכב שנרכשו לצורך תפעול העסק ואינם מיועדים למכירה.

השקעות: השקעות טווח קצר וארוך.

טווח קצר- השקעות זמניות בפיקדונות, חסכונות, אגרות חוב, ניירות ערך סחירים שמניבות ריבית וצפויות להיות מומרות תוך שנה.

טווח ארוך- השקעות זמניות בפיקדונות, חסכונות, אגרות חוב, ניירות ערך סחירים שמניבות ריבית וצפויות להיות מומרות לאחר שנה לפחות.

הוצאות ששולמו מראש ציוד ,סחורות ,ביטוחים, הטבות וכו' שהחברה שוכרת אותם מראש

התחייבויות:

התחייבויות שוטפות- כוללות את כל החובות, ההתחייבויות הכספיות ותביעות לתשלום בתוך 12 חודשים.

זכאים ויתרות זכות– סכומים שיש לשלם לספקים עבור מוצרים ושירותים שנרכשו עבור העסק.

התחייבויות לטווח ארוך – שטרות, תשלומים על-פי חוזה או תשלומי הלוואה שיש לשלם במהלך תקופה ארוכה יותר מ- 12 חודשים.

שווי נקי / הון עצמי של הבעלים- ההשקעה המקורית של הבעלים ועוד כל הרווחים לאחר משיכות.

חברת "ישראל ישראלי" בע"מ

מאזן ליום 31/12/2019

| רכוש שוטף | התחייבויות שוטפות | ||

| מזומנים ושווי מזומנים | 80 | אשראי מתאגידים בנקאיים | 250 |

| לקוחות | 250 | התחייבויות לספקים ולנותני שירותים | |

| חייבים ויתרות- חובה | 20 | זכאים ויתרות זכות | 180 |

| הלוואות לבעלים וחברות קשורות | 0 | הלוואות מבעלים וחברות קשורות | 150 |

| הוצאות טרום התאגדות/ השקעות | 0 | ||

| סה"כ נכסים שוטפים | 350 | סה"כ התחייבויות שוטפות | 580 |

| רכוש קבוע, נטו | 756 | התחייבויות לתאגידים בנקאיים | 300 |

| סה"כ נכסים לא שוטפים | 756 | התחייבויות בשל יחסי עובד מעביד | 218 |

| סה"כ התחייבויות זמן ארוך | 518 | ||

| סה"כ התחייבויות | 1,098 | ||

| הון עצמי | 8 | ||

| סה"כ נכסים | 1,106 | סה"כ התחייבויות והון עצמי | 1,106 |

רווח והפסד

במקרים מסוימים תדרשו להציג תחזיות רווח והפסד לשלוש שנות הפעילות העתידיות שלכם. תחזית דוח רווח והפסד הוא למעשה "סיכום" הנתונים הקיימים בתחזית ההכנסות.

להלן פירוט הסעיפים העיקריים הנכללים בדוח רווח והפסד:

הכנסות/ מכירות

רואי חשבון נוהגים להשתמש במונח הכנסות לחברות שמוכרות שירותים בעוד שלחברות שמספקות מוצרים נוהגים להשתמש במילה מכירות אך אין חשיבות לכך. סעיף זה מייצג את כל הכנסות העסק/ החברה עד לנקודת זמן מסוימת.

עלות הכנסות/ מכירות

עלות המכירות/ ההכנסות משקף את כל ההוצאות הישירות שקשורות ביצירת ההכנסה לבית העסק כמו עליות ייצור, קניות וכו' .

רווח גולמי

הכנסות-עלות ההכנסות=רווח גולמי. הרווח הגולמי מייצג את ההפרש בין הכנסות לעלות המכירות.

הוצאות מכירה ושיווק

הוצאות מכירה ושיווק משקף את כלל ההוצאות שיווק של החברה/ העסק למשל הוצאה של פרסום, עמלות סוכנים וכו' .

הוצאות הנהלה וכלליות

משקף את ההוצאות הקבועות שאינם קשורים באופן ישיר למכירות לדוגמא: הוצאות שכר, פחת, הוצאות מימון, דמי שכירות, אגרות, כלי רכב וכו' .

רווח תפעולי

רווח גולמי- הוצאות הנהלה וכלליות והוצאות מכירה ושיווק= רווח תפעולי. הרווח התפעולי מייצג את ההפרש בין הרווח הגולמי להוצאות התפעוליות.

הוצאות מימון

משקף את ההוצאות שנבעו כתוצאה ממימון כמו ריבית בנקים.

מיסים על הכנסה

משקף את הוצאות המס לתקופת הדוח על פי חישוב מדגות מס הכנסה

רווח נקי (הפסד)

רווח תפעולי- הוצאות מימון והוצאות מס= רווח(הפסד) נקי

הרווח הנקי משקף את התוצאה הכספית ואת התשואה של בעלי העסק.

חברת "ישראל ישראלי" בע"מ

דוח רווח והפסד 2016-2018

| 2016 | 2017 | 2018 | |

| מכירות | 585 | 830 | 800 |

| גידול במכירות (%) | 41% | 4% | 31% |

| עלות המכירות | 140 | 412 | 407 |

| רווח גולמי | 446 | 418 | 393 |

| הוצאות מכירה הנהו"כ | 76 | 147 | 147 |

| רווח תפעולי | 370 | 271 | 246 |

| הוצאות מימון | 3 | 7 | 7 |

| הכנסות/הוצאות אחרות | 0 | 0 | 0 |

| רווח נקי | 367 | 264 | 239 |

| EBITDA | 370 | 273 | 248 |

| אחוז רווח גולמי | 76.2% | 50.4% | 49.1% |

| אחוז רווח תפעולי | 63.2% | 32.7% | 30.8% |

| אחוז רווח נקי | 62.6% | 31.8% | 29.9% |

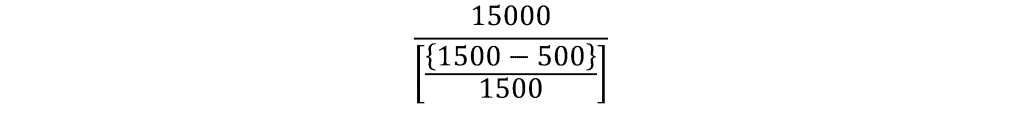

נקודת איזון

כבעל עסק חדש חשוב שתדע כי העסק לא יהיה ריווחי מהיום הראשון ואתה צריך להיות מוכן לכך מראש. נקודת איזון היא הנקודה בה יתחיל העסק להרוויח. נקודת איזון היא הנקודה, במונחי היקף מכירות (בכסף או ביחידות), שבה ההוצאות הקבועות והמשתנות שוות להכנסות.

נקודת האיזון היא בדיוק הנקודה שבה לא נוצר רווח או הפסד, כלומר עד נקודה האיזון אתה מפסיד ומנקודה זו העסק מתחיל להרוויח.

כבעל עסק חדש השתמש בנקודת האיזון בכדי להעריך את הרווחים, כך יהיה לך אופציה להעריך נכונה כמה אתה רחוק או קרוב להשגת רווחים. חלק מהיועצים העסקיים אוהבים להשתמש בנתונים אלו לקביעת מחירים.

איך משפרים רווחים?

מכירות, מכירות ועוד מכירות- גידול ויצירת מכירות נוספות מבלי להגדיל את הוצאות המכירה מקרב אותך לנקודת האיזון.

העלאת מחירים- במידה והעסק מוכר במחירים נמוכים, העלאת המחיר יכול לשפר ולקרב אותך ליעד, שים לב – העלאת מחיר יכולה לפגוע בתחרותיות.

הפחת עלויות- הפחתת העליות הקבועות והמשתנות- כאשר אתה מצליח להפחית עליות אתה באופן ישיר גם משפר את שולי הרווח של העסק שלך.

בכדי להתחיל לחשב את נקודת האיזון אתם צריכים להכיר את 3 המונחים הבאים:

-הוצאות קבועות- הוצאות שאין תלויות ברמת המכירות (הוצאות הנהלה וכלליות)

-הוצאות משתנות- הוצאות שתלויות במכירות (עלות המכר)

-רווח גולמי- מכירות פחות עלות המכר.

-שיעור רווח גולמי- (%) חלוקת הרווח גולמי מסך המכירות.

להלן דוגמא לחישוב נקודת איזון בשקלים למעצב אופנה

מכיר מכירה ליחידה= C

1,500 ₪ ליחידה

הוצאות קבועות= F

הוצאות חודשיות קבועות כמו שכירות, ביטוחים וכו= 15,000 ₪ בחודש

הוצאות משתנות= V

עלות פריט למעצב (תפירה, גזירה, בדים וכו')= 500

נקודת איזון= BEF

כלומר העסק צריך למכור בכ-22 אלף ₪ בכדי להיות בנקודה שבה הוא לא מרוויח ולא מפסיד. כמה פריטים הוא צריך למכור?

חישוב ליחידה: 22,272/1500=15 פריטים בעיגול.